28 Th1

Báo cáo lưu chuyển tiền tệ là một trong bốn loại báo cáo tài chính cơ bản bên cạnh Bảng cân đối kế toán, Báo cáo kết quả kinh doanh và Báo cáo vốn chủ sở hữu. Chúng có vai trò giúp nhà quản lý kiểm soát dòng tiền của doanh nghiệp. Vì vậy, đây là nghiệp vụ rất quan trọng đòi hỏi tính chuẩn xác và đảm bảo tuân thủ quy định của chuẩn kế toán.

SimERP sẽ chia sẻ khái niệm, mục đích và tổng hợp nguyên tắc. Ngoài ra, bài viết hướng dẫn báo cáo lưu chuyển tiền tệ sao cho theo chuẩn Thông tư 200 nhất.

Mục lục

Báo cáo lưu chuyển tiền tệ là gì?

Định nghĩa

Báo cáo lưu chuyển tiền tệ tiếng Anh là Cash Flow Statement, còn được biết đến với tên gọi khác là Báo cáo dòng tiền mặt. Đây là loại báo cáo trình bày các dòng tiền ra (cash inflows) và dòng tiền vào (cash outflows) của doanh nghiệp trong một khoảng thời gian nhất định. Từ đó, người quản lý có thể nhận định và kiểm soát luồng tiền. Đồng thời giúp doanh nghiệp đánh giá khả năng sử dụng hiệu quả các luồng tiền đó.

Báo cáo lưu chuyển tiền tệ bao gồm 2 phần cơ bản:

Dòng tiền vào:

- Khoản thanh toán của khách hàng cho hàng hóa, hoặc dịch vụ

- Lãi tiền gửi ngân hàng

- Lãi tiết kiệm, lợi tức đầu tư

- Đầu tư từ cổ đông

Dòng tiền ra:

- Chi phí mua cổ phiếu, hàng hóa, nguyên – vật liệu thô, công cụ để sản xuất và kinh doanh

- Chi phí tiền lương, tiền thuê cơ sở vật chất và chi phí phát sinh hàng ngày

- Chi phí mua tài sản cố định (ví dụ, máy móc, thiết bị văn phòng, v.v.)

- Chi trả lợi tức

- Chi phí thuế doanh nghiệp, thuế thu nhập, thuế giá trị gia tăng và các thuế, phí khác

Xét theo hoạt động của doanh nghiệp, chúng ta có thể phân loại các dòng tiền như sau:

- Hoạt động kinh doanh: Bao gồm dòng tiền vào, ra liên quan đến sản xuất, tiêu thụ hàng hóa và dịch vụ của doanh nghiệp

- Hoạt động đầu tư: Bao gồm dòng tiền vào, ra liên quan đến đầu tư, thanh lý các tài sản và khoản đầu tư tài chính dài hạn

- Hoạt động tài chính: Bao gồm dòng tiền vào, ra liên quan đến huy động vốn từ chủ sở hữu và chủ nợ, hoàn trả vốn cho chủ nợ, chia cổ tức cho cổ đông, chia lãi cho nhà đầu tư, và mua lại cổ phần

Ý nghĩa báo cáo lưu chuyển tiền tệ

Báo cáo lưu chuyển tiền tệ là cơ sở quan trọng trong quản lý tài chính doanh nghiệp. Chúng cung cấp thông tin về nguồn gốc, mục đích và số tiền mà doanh nghiệp đã thu, chi trong kỳ. Qua đó, thể hiện mối quan hệ giữa dòng tiền thuần và lợi nhuận. Trong đó, dòng tiền thuần phản ánh phần chênh lệch giữa dòng tiền vào – ra; lợi nhuận phản ánh phần chênh lệch giữa doanh thu và chi phí.

Thông qua báo cáo lưu chuyển tiền tệ, nhà quản lý có thể đánh giá khả năng tạo tiền nội sinh và ngoại sinh cũng như khả năng trả nợ đúng hạn của doanh nghiệp mình. Đây cũng là căn cứ quan trọng để đưa ra các dự báo về dòng tiền của doanh nghiệp trong tương lai.

Hướng dẫn báo cáo lưu chuyển tiền tệ theo thông tư 200

Nguyên tắc lập báo cáo lưu chuyển tiền tệ

Báo cáo lưu chuyển tiền tệ là một trong những bộ phận cấu thành báo cáo tài chính doanh nghiệp. Đây là bản báo cáo tài chính bắt buộc, được lập vào cuối mỗi niên độ kế toán. Theo quy định Thông tư số 200/2014/TT-BTC (Thông tư 200) của Bộ Tài chính, có 2 phương pháp lập Báo cáo lưu chuyển tiền tệ đó là trực tiếp và gián tiếp. Việc lập báo cáo lưu chuyển tiền tệ theo từng phương pháp cần đảm bảo các nguyên tắc như sau:

Báo cáo lưu chuyển tiền tệ trực tiếp

Trình bày và xác định các luồng tiền vào – ra của hoạt động kinh doanh bằng phương pháp phân tích và tổng hợp trực tiếp các khoản tiền thu – chi theo từng nội dung thu – chi trên các sổ kế toán tổng hợp và chi tiết của doanh nghiệp.

Ưu điểm

- Thể hiện trực tiếp thông tin về luồng tiền thu/chi từ hoạt động kinh doanh

Nhược điểm:

- Không nêu được mối liên hệ giữa kết quả kinh doanh và kết quả lưu chuyển luồng tiền của hoạt động này

- Các số liệu khó kiểm tra và đối chiếu hơn so với số liệu trong các loại báo cáo khác

Chỉ tiêu lập báo cáo:

- Số tiền thu từ hoạt động bán hàng hoặc cung cấp dịch vụ và doanh thu khác (Mã số 01): Số dư Nợ tài khoản 111, 112 đối ứng bên Có tài khoản 511, 131, 3331, 515,121…

- Số tiền chi trả cho các bên cung cấp hàng hóa và dịch vụ (Mã số 02): Số dư Có tài khoản 111, 112 đối ứng với bên Nợ tài khoản 331, 131, 152, 156, 138. 153, 154, 621, 642, 641, 632, 338, 242.

- Số tiền chi trả cho người lao động (Mã số 03): Số dư Có tài khoản 111,112 đối ứng Có TK 334.

- Số tiền lãi vay đã trả (Mã số 04): Bên Có tài khoản 111, 112, đối ứng bên Nợ tài khoản 335, 635.

- Tiền thuế thu nhập doanh nghiệp đã nộp (Mã số 05): Bên Có tài khoản 111, 112, đối ứng bên Nợ tài khoản 3334.

- Số tiền thu khác từ hoạt động kinh doanh (Mã số 06): Bên Nợ tài khoản 111, 112 sau khi đối chiếu với bên Có tài khoản 711, 133, 141, 244, 136, 331.

- Số tiền chi khác cho hoạt động kinh doanh (Mã số 07): Bên Có tài khoản 111, 112, 113 đối ứng bên Nợ tài khoản 811, 161, 244, 333, 338, 344, 352, 353, 356.

→ Lưu chuyển tiền thuần từ hoạt động kinh doanh (Mã số 20) = Mã số 01 + Mã số 02 + Mã số 03 + Mã số 04 + Mã số 05 + Mã số 06 + Mã số 07.

Báo cáo lưu chuyển tiền tệ gián tiếp

Xác định và tính toán các luồng tiền vào – ra của hoạt động kinh doanh bằng cách điều chỉnh lợi nhuận trước thuế thu nhập doanh nghiệp của hoạt động kinh doanh khỏi các khoản mục khác tiền, các thay đổi của hàng tồn kho trong kỳ, các khoản phải thu và khoản phải trả của hoạt động kinh doanh, các khoản có ảnh hưởng đến luồng tiền của hoạt động đầu tư.

Ưu điểm:

- Khắc phục được các nhược điểm của phương pháp trực tiếp, bằng cách thể hiện rõ mối liên hệ giữa kết quả HĐKD với kết quả lưu chuyển tiền từ hoạt động này

- Dễ dàng kiểm tra cũng như đối chiếu với số liệu thuộc báo cáo tài chính khác

Chỉ tiêu lập báo cáo:

- Lợi nhuận trước thuế (Mã số 01): Lấy từ chỉ tiêu Tổng lợi nhuận kế toán trước thuế (Mã số 50) trong Báo cáo kết quả hoạt động kinh doanh trong kỳ.

- Khấu hao tài sản cố định và bất động sản đầu tư (Mã số 02): Với điều kiện doanh nghiệp bóc tách được số khấu hao trong hàng tồn kho, chỉ tiêu này chỉ gồm số khấu hao tính vào Báo cáo kết quả hoạt động kinh doanh trong kỳ. Ngược lại, chỉ tiêu này sẽ bao gồm số khấu hao của hàng chưa tiêu thụ. Số liệu lấy trên tài khoản 214 đối ứng với tài khoản 632, 641, 642.

- Các khoản dự phòng (Mã số 03): Phản ánh ảnh hưởng của việc trích lập, hoàn nhập, sử dụng các khoản dự phòng lên luồng tiền trong kỳ báo cáo, căn cứ vào số đối ứng tài khoản 632, 635, 642 đối ứng tài khoản 229.

- Lãi hoặc lỗ chênh lệch tỷ giá hối đoái do đánh giá lại các khoản mục tiền tệ có nguồn gốc ngoại tệ (Mã số 04): Căn cứ số đối ứng trên tài khoản 413 và tài khoản 635, 515.

- Lãi lỗ từ hoạt động đầu tư (Mã số 05): Dựa trên số liệu đối ứng tài khoản 911 và các tài khoản 5117, 515, 711, 632, 635, 811.

- Chi phí lãi vay (Mã số 06): Căn cứ sổ kế toán tài khoản 635 đối ứng tài khoản 911.

- Các khoản điều chỉnh khác (Mã số 07): Căn cứ sổ kế toán các tài khoản 356, 357.

→ Lợi nhuận kinh doanh trước thay đổi vốn lưu động (Mã số 08) = Mã số 01 + Mã số 02 + Mã số 03 + Mã số 04 + Mã số 05 + Mã số 06 + Mã số 07.

Căn cứ vào lợi nhuận trước thuế thu nhập doanh nghiệp cộng với các khoản điều chỉnh, nếu số liệu chỉ tiêu này là số âm thì ghi dưới hình thức đặt trong ngoặc đơn (…).

- Tăng, giảm các khoản phải thu (Mã số 09): Căn cứ tổng chênh lệch giữa số dư cuối kỳ và số dư đầu kỳ các tài khoản 131, 136, 138, 133, 141, 244, 331.

- Tăng, giảm hàng tồn kho (Mã số 10): Căn cứ tổng chênh lệch giữa số dư cuối kỳ và số dư đầu kỳ của các tài khoản từ 151 đến 158.

- Tăng, giảm các khoản phải trả (Mã số 11): Chênh lệch giữa số dư cuối kỳ với số dư đầu kỳ của TK 331, 333, 334, 335, 336, 337, 338, 344, 131…

- Tăng, giảm chi phí trả trước (Mã số 12): Chênh lệch giữa số dư cuối kỳ và số dư đầu kỳ của TK 242.

- Tăng, giảm chứng khoán kinh doanh (Mã số 13): Căn cứ vào tổng chênh lệch giữa số dư cuối kỳ và số dư đầu kỳ của tài khoản 121 “Chứng khoán kinh doanh” trong kỳ.

- Tiền lãi vay đã trả (Mã số 14): Lấy số liệu từ sổ kế toán các tài khoản 111, 112, 131 đối ứng các tài khoản 335, 635, 242 và các tài khoản có liên quan.

- Thuế thu nhập doanh nghiệp đã nộp (Mã số 15): Lấy số liệu từ sổ kế toán các tài khoản 111, 112, đối ứng tài khoản 3334.

- Tiền thu khác của hoạt động kinh doanh (Mã số 16): Căn cứ trên sổ kế toán bên Nợ tài khoản 111, 112, đối ứng các bên Có tài khoản 161, 136, 3386…

- Tiền chi khác cho hoạt động kinh doanh (Mã số 17): Căn cứ trên sổ kế toán bên Có tài khoản 111, 112, 113 đối ứng các tài khoản 161, 353, 3386…

→ Lưu chuyển tiền thuần từ hoạt động kinh doanh (Mã số 20) = Mã số 08 + Mã số 09 + Mã số 10 + Mã số 11 + Mã số 12 + Mã số 13 + Mã số 14 + Mã số 15 + Mã số 16 + Mã số 17.

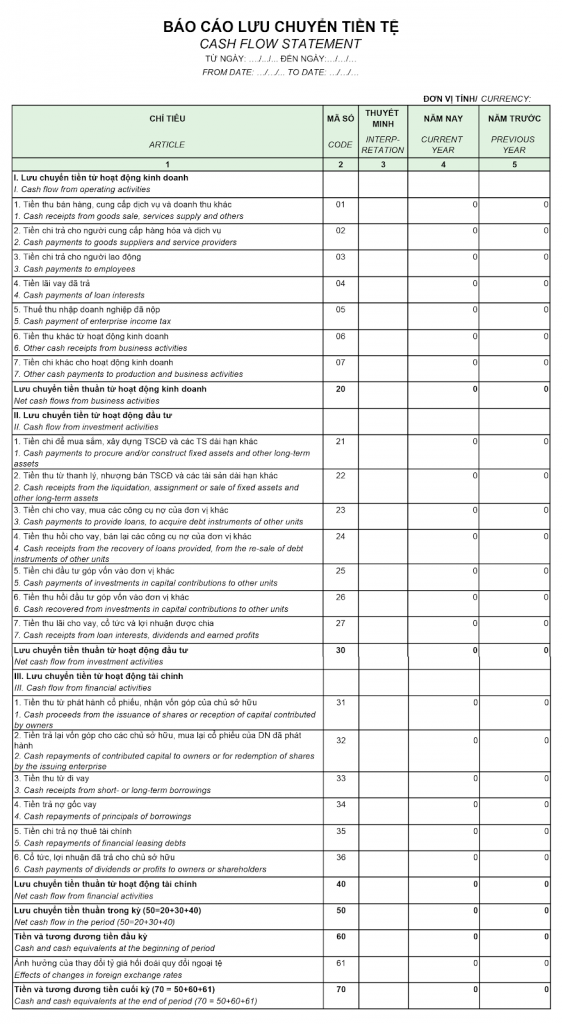

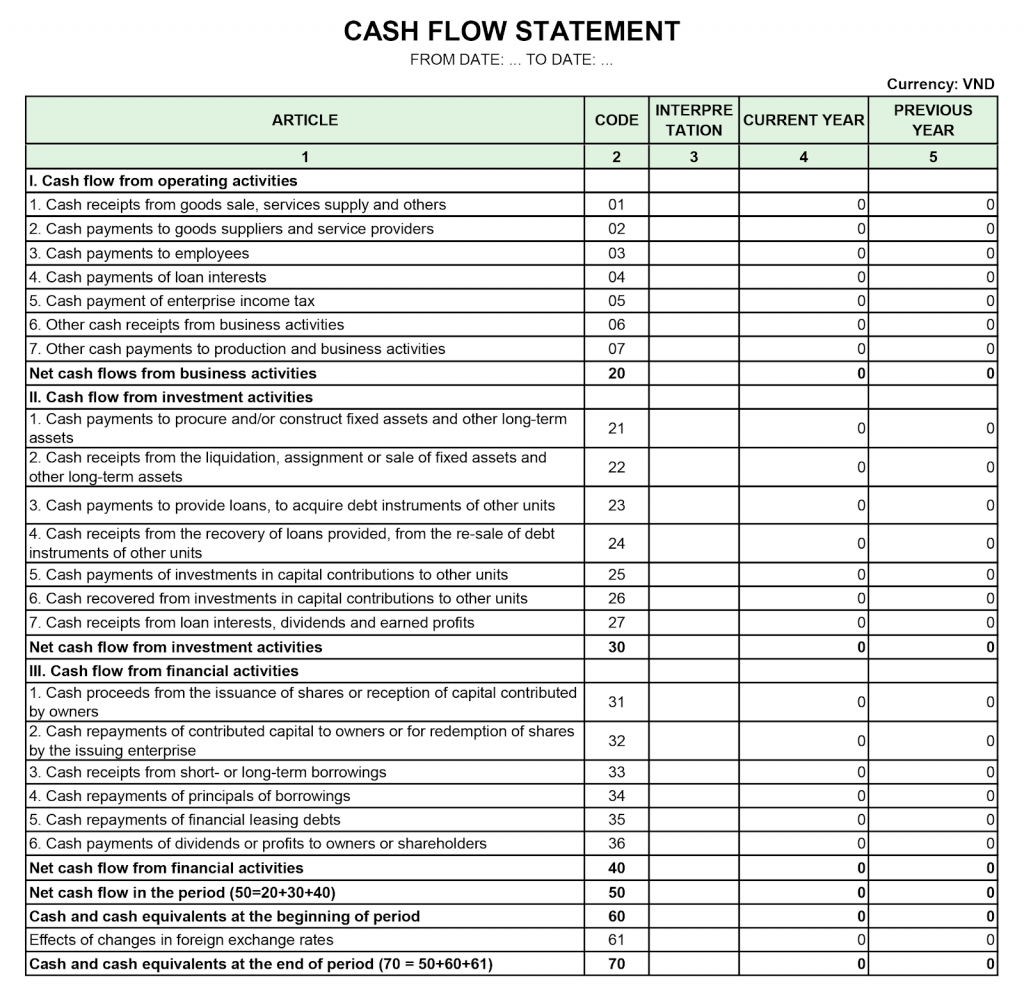

Các mẫu báo cáo

Bạn có thể tham khảo các minh hoạ ví dụ lập báo cáo lưu chuyển tiền tệ mẫu dưới đây.

Báo cáo lưu chuyển tiền tệ song ngữ Việt – Anh

Báo cáo lưu chuyển tiền tệ bằng tiếng Anh

Tổng kết

Hy vọng bài viết đã giúp bạn nắm được những khía cạnh cơ bản của báo cáo lưu chuyển tiền tệ và cách lập báo cáo theo chuẩn thông tư 200. Để doanh nghiệp thiết lập, tổng hợp và quản lý các loại báo cáo tài chính một cách hiệu quả nhất, các phần mềm quản lý kế toán – tài chính chính là bộ giải pháp toàn diện giúp đơn giản hóa và tối ưu hóa quy trình thực hiện báo cáo của bộ phận kế toán.

Nếu bạn có câu hỏi nào liên quan đến cách lập báo cáo lưu chuyển tiền tệ với phần mềm quản lý tài chính, đừng quên truy cập phần mềm kế toán SimERP nhé!